Sabe como calcular o INSS sobre acordos? Vem aprender 🙂

Você finalmente conseguiu a homologação de uma composição, mas daí (como nem tudo são flores), surge um novo problema: como proceder com o cálculo do INSS sobre o crédito? Onde emitir a guia?

Calma, é muito mais simples do pode parecer. Vamos lá:

COMO CALCULAR O INSS SOBRE ACORDO TRABALHISTA

PRIMEIRO PASSO

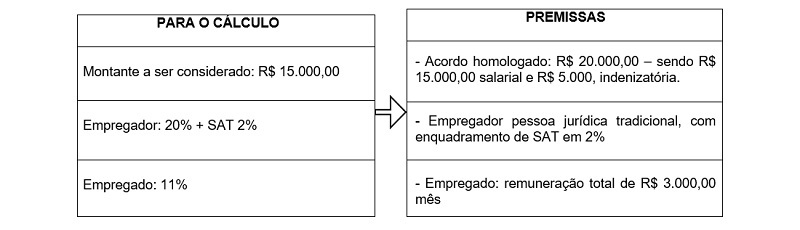

Primeiro é necessário distinguir a natureza das verbas que compõem o acordo. Considere apenas o montante salarial, pois essa é a base de cálculo das contribuições previdenciárias.

Não sabe quais verbas são salariais e quais são indenizatórias? Veja uma lista aqui.

SEGUNDO PASSO

Sobre as parcelas salariais, considere as alíquotas do:

- Empregador (empresa ou equiparado): de até 20% (Confirme os percentuais das pessoas jurídicas no site do Governo).

- SAT empregador (empresa ou equiparado): entre 1% a 3% – de acordo com o enquadramento dos riscos empresariais (veja o artigo 72, II da IN RFB nº 971, de 2009 e o Anexo I);

- Empregado: entre 8% a 14% (Confirme os percentuais de contribuição mensal no site do INSS).

TERCEIRO PASSO

Feito isso, some as alíquotas e deduza o total da parcela salarial. O valor encontrado é referente as contribuições incidentes.

EXEMPLO

Para melhor fixar, seguimos com um exemplo clássico:

Total de alíquotas a ser consideradas: 33%.

Isto individualizado, agora basta realizar a famosa regrinha de três, para descobrir o quão esses 33% equivalem sobre o montante salarial. Algum palpite?

Simmmm, as contribuições previdenciárias representam R$ 4.950,00 do acordo em exemplo.

Fala sério, até que é simples, né?

COMO FAZER A GUIA DE INSS DO ACORDO TRABALHISTA

Superada essa fase, você deve prosseguir com o recolhimento do valor descoberto.

Esse recolhimento, em regra, era feito pela guia GPS, mas agora MUDOU.

a partir de 1º de outubro de 2023, deverão ser escrituradas no eSocial e confessadas em DCTFWeb – Reclamatória Trabalhista.

NOVA FORMA DE RECOLHIMENTO – APÓS 01/10/2023

Veja o passo a passo clicando aqui.

Importante observar que ainda deverão ser utilizadas GFIP e GPS para as decisões terminativas condenatórias ou homologatórias proferidas pela Justiça do Trabalho até a data de 30 de setembro de 2023, ainda que o recolhimento seja efetuado após 1º de outubro de 2023.

FORMA ANTIGA DE RECOLHIMENTO – ATÉ 30/09/2023

Para essa emissão, basta acessar esse link.

No site da receita, você preencherá os dados cadastrais da empresa, discriminará o valor a ser recolhido e a data de vencimento.

Atente-se ainda que, para situações comuns, o código a ser selecionado é o 2909 – reclamatória trabalhista CNPJ.

Sobre os códigos, nas reclamatórias trabalhistas devem ser preenchidos conforme o Anexo único do Ato Declaratório Executivo CODAC nº 46/2013:

Código – Descrição:

1708 – Reclamatória Trabalhista – NIT/PIS/PASEP (para empregado doméstico)

2801 – Reclamatória Trabalhista (para empregador com CEI)

2909 – Reclamatória Trabalhista (para empregador com CNPJ)

2810 – Reclamatória Trabalhista (para empregador com CEI – recolhimento exclusivo para outras entidades (SESC, SESI, SENAI, etc.)

2917 – Reclamatória Trabalhista (para empregador com CNPJ – recolhimento exclusivo para outras entidades (SESC, SESI, SENAI, etc.).

Finalizado isso, a guia é emitida automaticamente, bastando o pagamento e comprovação nos autos, conforme o prazo determinado na decisão homologatória, ok?

Não tem mais como errar a forma de calcular o INSS sobre acordos!

Boa sorte!

Boa noite ! Parabéns pelo artigo Dra.

Tenho uma dúvida a alíquota referente a 9% do empregado pode ser debitado do valor que será pago para o empregado no acordo ?

Ou o empregador deve arcar com o valor das 2 guias e pagar o valor do acordo ?

Depende se o acordo foi líquido ou bruto 😉

Entendi tudo ok sobre a guia e seu preenchimento. O que nao entendo é, considerando que a empresa tenha muitos empregados, considerando que o acordo tenha sido a obrigacao de recolher a previdência do reclamante, e considerando que na guia nao há campo para o numero da reclamatória ou NIT do empregado, nao vejo como faria esse “link” entre o valor recolhido, e a conta previdenciária do reclamante autor???

grata

Suzane, sobre esse ponto, melhor verificar com um contador 😉

Parabéns Dra. Maria Helena pelo artigo esclarecedor! Tenho um caso que a juíza determinou a discriminação com indicação dos valores (verbas salariais e indenizatórias). Fiquei em dúvida qual data da competência devo informar na GPS e se será preciso fazer GFIP. Caso possa me ajudar, agradeço desde já.

Oi, Eliezer! Tudo bem?

Para esse seu caso é mais garantido ligar na Vara e confirmar 😉

Olá Melissa! Tudo bem? Primeiramente gostaria de agradecer pelo artigo, muito esclarecedor! O acordo extrajudicial que eu fiz previa o pagamento de verbas rescisórias no valor de 4000 reais, assinatura da ctps e recolhimentos previdenciários relativos ao INSS 90 dias após a homologação. Ao tentar homologar, foi determinado o pagamento de custas e recolhimento sobre as verbas salariais em 15 dias. Seria possível uma petição requerendo o recolhimento ao final? O juiz costuma aceitar?

E em caso de desistência do pedido de homologação, seria somente pagar as custas e fazer a petição de desistência que o juiz extinguiria sem resolução do mérito ou pode haver algo mais?

Oi, Brenda! Tudo bem?

Pode peticionar sim… Muitos juízes deferem o pagamento ao final, mas é uma faculdade dele, ok? Vale tentar 🙂

Quanto à homologação, não dá para desistir desse pedido… A homologação é justamente o “aval” do juiz que valida o acordo.

O juiz tem que homologar e a empresa cumpre com o pagamento. Depois disso o processo se extingue naturalmente.

Lá no Instagram fiz uma aula sobre acordos… Vale conferir:

https://www.instagram.com/tv/CG03WSBDGeH/

Abraço! 😉

Olá…

no meu caso a determinação judicial constou que todas as verbas mantém caráter indenizatório, portanto não incorre INSS, entretanto, restou consignado a obrigação do empregador (pessoa física), em anotar o período de 1 ano de trabalho com o salário mínimo, assim minha dúvida é como recolher, aonde recolher, utilizo o código 2909 na GPS gerada pela CEF ou o código 1007 no SAL – Sistema de Acréscimos Legais do INSS?

Thiago, olha direitinho a ata.

Se foi tudo indenizado, não tem recolhimentos 😉

Preciso recolher sobre 1 ano que restou determinado a anotação na CTPS, ou seja, reconheceu 1 ano e pediu a anotação na carteira. Deste período de 1 ano preciso recolher. Como proceder?

Thiago,

Sugiro solicitar apoio a um contador 😉

Boa tarde, primeira quero agradecer pelo post bem explicativo mas ainda fiquei com uma dúvida.

No caso de um acordo trabalhista realizado na fase da execução o recolhimento da contribuição previdenciária a ser feito pelo empregador, é realmente de 33% (empregado + empregador) ou somente 22% (empregador + sat)?

Gabriel, depende se o acordo foi bruto ou líquido.

Se foi bruto, desconta do empregado, mas se foi líquido, aí a empresa é que tem que recolher 😉

Dra, bom dia, pra fazer um acordo na justiça c assinatura da CTPS conforme a inicial, a empresa sendo optante pelo simples, quanto de imposto teremos que pagar?

Vanessa, melhor ver essa questão com um contador 😉

Bom dia Melissa, gostaria primeiramente de agradecer pela postagem do material, pesquisei muito e o seu post é o mais claro e objetivo. Tenho duas perguntas porém, a parte empregado e empregador deve ser recolhida em uma mesma guia, ou deve ser separado? Da parte empregado, deve-se aplicar o teto do INSS? Mais uma vez obrigado. Abraço

Oba!!! Fico feliz em ajudar 🙂

Sobre as suas perguntas, pode recolher na mesma guia sim e aplicar o teto do INSS!

Como fica o pagamento incidente sobre o Sistema S (Senai, Sesi, Sebrae, etc)?

A parte do empregado não deveria incidir sobre as verbas salariais limitado ao teto de contribuição?

Como fica a informação na SEFIP e eSocial?

Luís, não sei responder como fica a informação na SEFIP e eSocial 🙁

Bom dia!

Tenho uma dúvida, uma empresa tem que indenizar o pagamento de um funcionário em 4 parcelas porém na sentença está descrito o valor de INSS a ser recolhido na última parcela de forma integral como eu faço isso?

Oi, Katielle!

Paga as parcelas no prazo certinho e quando chegar a última, além da parcela você faz o recolhimento do INSS sobre o valor total, assim como está escrito aí no post 😉

Boa tarde Melissa,

Foi feito um acordo sem o vínculo empregatício, ao qual o juiz concluiu tratar-se de natureza remuneratória o valor acordado.

pergunta-se, por não ser o Reclamante funcionário da empresa, qual guia se utiliza para o recolhimento do INSS do acordo, face o enquadramento na OJ 398 da SDI-1.

agradeço

Oieee! Tudo bem?

A guia é a mesma… A única questão é que você terá que observar as alíquotas da OJ 😉

Mas eu acho que o código de recolhimento é diferente. Qual seria o código? 1406?

E se o empregador for pessoa física é por aqui

http://sal.receita.fazenda.gov.br/PortalSalInternet/faces/pages/calcContribuicoesCI/filiadosApos/exibirDiscriminativoApos.xhtml

Oi, Fabio! Tudo bem?

Sim… Esse é o link para Pessoas Físicas 🙂

Sobre os códigos, nas reclamatórias trabalhistas devem ser preenchidos conforme o Anexo único do Ato Declaratório Executivo CODAC nº 46/2013:

Código – Descrição:

1708 – Reclamatória Trabalhista – NIT/PIS/PASEP (para empregado doméstico)

2801 – Reclamatória Trabalhista (para empregador com CEI)

2909 – Reclamatória Trabalhista (para empregador com CNPJ)

2810 – Reclamatória Trabalhista (para empregador com CEI – recolhimento exclusivo para outras entidades (SESC, SESI, SENAI, etc.)

2917 – Reclamatória Trabalhista (para empregador com CNPJ – recolhimento exclusivo para outras entidades (SESC, SESI, SENAI, etc.).

Olá Bom dia gostaria de saber depois da emissão e pagamento deve ser enviado uma GFIP informando a qual funcionário e qual competência se refere o pagamento da GPS?

Oi, José! Tudo bem?

Aí não sei, porque é uma questão contábil ?

No caso, o INSS já foi calculado no Acordo em 2018, mas não foi pago na época e agora está em execução. Como atualizar para efetuar o pagamento?

Oi, Adriana! Tudo bem?

Nesse caso, sugiro que veja com um contador de confiança.

boa sorte!

Bom dia!

A guia para recolhimento previdenciário do acordo trabalhista, pode ser recolhida em apenas uma guia? Tanto do empregado q é 11% quanto do empregador que é 20%? Poderia então fazer a guia da Aliquota total de 31% sobre o acordo em apenas uma guia q seria o código 2909 ou precisa separar os valores devidos e recolher também no código 1708?

Oi, Cristiane! Tudo bem?

Melhor recolher separado 😉

Eu tenho 2 duvidas. Se o empregado era domestico . qual a data do recolhimento da contribuicao referente ao acordo? O acordo foi no valor de 10 mil reais ja pagos.

Oi, Jefferson! Tudo bem?

Segue o mesmo critério da postagem 😉

Boa tarde, doutora. o período abrangido pelo processo judicial é de 2013 a 2015, posso recolher em uma guia só? Se sim, Qual a competência devo usar?

Pedro, pode recolher em uma guia só!

Quanto à competência, teria que ver o caso concreto…

A minha sugestão é ligar na VT 😉

Bom dia Doutora!

Tenho uma dúvida:

Sendo a contribuição do trabalhador devida em relação a meses de exercício anteriores, que geraram verba de natureza salarial adicional, e já tendo sido realizada a contribuição no referido mês pelo valor máximo (teto) do inss, ainda assim o trabalhador desconta novamente no recebimento das verbas da ação trabalhista? Se sim, qual o efeito para o trabalhador em termos de benefício previdenciário futuro? Algo é modificado ou essa contribuição não surte nenhim efeito no cálculo da aposentadoria, por exemplo?

Para ficar mais clara a minha dúvida: suponhamos que no mês de janeiro de 2016 o trabalhador descontou 11% sobre o teto do inss. Depois, após resultado de ação trabalhista constatou-se que tinha direito a horas extras que elevariam seu salário. Suponhamos então que o valor dessas horas seja também equivalente a um salário base que justifique o desconto pelo teto do inss. Ele fará o desconto pelo teto novamente, mesmo considerando que se tivesse recebido devidamente essas mesmas horas extras no mês trabalhado o desconto limitado ao teto já teria sido praticado? Então, se for necessário descontar novamente o trabalhador perde esse valor para o inss ou há como se reverter na forma do incremento de algum benefício futuro?

Agradeço desde já.

Fabio, essa não sei responder 🙁

Acho que o ideal é conversar com um contador quanto aos recolhimentos…

Boa sorte!

Excelente artigo, muito esclarecedor!

Só tenho uma dúvida quanto ao teto de recolhimento. No caso de acordo trabalhista, pode usar como base o valor total de natureza salarial, ignorando o teto de recolhimento do INSS (em se tratando da parte do empregado)? Por um lado, penso que sim, pois se trata de um acordo que abrange o período inteiro de trabalho, certo? Mas por outro lado, fiquei na dúvida, pois é recolhido tudo em uma competência só… por exemplo, se eu pagar diferenças salariais em uma TRCT, mesmo referentes a outras competências, o sistema calcula o INSS no máximo até o teto de recolhimento (em se tratando da parte do empregado).

Obrigada desde já e parabéns pelo artigo!

Oi, Adriana! Tudo bem?

Calcula o INSS sobre todas as verbas salariais da condenação e recolhe.

Se o valor for maior do que o teto, aí recolhe só o limite 😉

Bom dia, Doutora!

Preciso de ajuda para declarar a guia de INSS sobre um processo trabalhista recebido em 2019 na minha declaração de Imposto de Renda 2020. Na guia tenho dois valores: campo 06 “Valor do INSS” e campo 09 “Valores de Outras Entidades”. Declarei o valor total da guia na ficha de RENDIMENTOS TRIBUTÁVEIS DE PESSOA JURÍDICA RECEBIDOS ACUMULADAMENTE PELO TITULAR, no campo CONTRIBUIÇÃO PREVIDENCIÁRIA OFICIAL. Hoje minha declaração está apresentando erro no processamento com a seguinte mensagem: “POSSÍVEL INCONSISTÊNCIA NA PREVIDÊNCIA OFICIAL RELATIVA A RENDIMENTOS RECEBIDOS ACUMULADAMENTE”. Qual a forma correta de declarar? Consegue me ajudar? Obrigado. Elcio

Oi, Elcio! Tudo bem?

Melhor conversar com o seu contador… Não sei ajudar 🙁

Boa tarde, Doutora!

Tenho um dúvida, estou pela reclamada, compusemos acordo nos autos com a reclamante, estipulando que o valor pago era de caráter indenizatório. Assim, a juíza homologou, porém não distinguiu quais seriam as verbas salariais ou indenizatórias, bem como, deixou de cancelar a penhora dos bens até que se comprovasse pagamento das contribuições previdenciárias, e ao invés de determinar o cálculo sobre o valor acordo ela quer se calcule sobre a conta de liquidação homologada. É certo isso?

Fábio,

Não consegui entender o que aconteceu no seu caso 🙁

Se estiver com dúvida, dá uma ligadinha na Vara, pois eles podem ajudar.

E se precisar de orientação nessa fase final, tenho uma Mentoria Juridica que pode ajudar 😉

Mas e a GFIP / Sefip, não é necessario?

Oi, Rafael!

De acordo com o site da Receita, “o recolhimento de 11% será feito em Guia da Previdência Social (GPS), com códigos de recolhimento específicos” 😉

Olá,

E no caso de ter sido um CPF a sofrer o processo?

Henrique, não entendi… Você queria dizer que a pessoa física foi acionada como empregador? É isso?

No site do INSS, usar a primeira tabela: Tabela para Empregado, Empregado Doméstico e Trabalhador Avulso 2019

Já no site da Receita, usar esse link:

http://sal.receita.fazenda.gov.br/PortalSalInternet/faces/pages/calcContribuicoesCI/filiadosApos/selecionarOpcoesCalculoApos.xhtml

Qualquer dúvida, pode ligar também na Vara que eles te orientam.

Boa sorte ?

Excelente. Obrigado.

De nada, Josué 🙂

Se tratando de empresa do simples nacional, terei que recolher os 20% de INSS do mesmo jeito?

Oi, Douglas!

Sinceridade? Não sei 🙁

Dá uma ligadinha na Vara, porque eles te orientam de forma mais assertiva!

Boa sorte 😉

No caso de empresa optante pelo simples nacional, só o devido a parte do empregado, ou seja, 11%, observado o limite máximo do salário de contribuição.

Obrigada pela contribuição, Lincoln 😉

Bom dia, fiz um acordo judicial e foi determinado em ata o valor a ser recolhido bem como o código a ser utilizado. Entretanto, tenho dúvidas quanto ao preenchimento da competência e valor do salário de contribuição no site da Receita. Podem me ajudar? Vale destacar que o acordo foi realizado sem o reconhecimento de vínculo empregatício

Oi, Maria Carolina! Tudo bem?

A competência é a do mês de pagamento e o valor do salário de contribuição você pode colocar de acordo com o item 3 do site da Receita.

Qualquer dúvida, dá uma ligadinha da Vara que eles te orientam de acordo com a situação prática.

Boa sorte 😉

E no caso de ser acordo de reclamatória de doméstica, empreagador pessoa física como fica ?

Oi, Edson! Tudo bem?

No site do INSS, usar a primeira tabela: Tabela para Empregado, Empregado Doméstico e Trabalhador Avulso 2019

Já no site da Receita, usar esse link:

http://sal.receita.fazenda.gov.br/PortalSalInternet/faces/pages/calcContribuicoesCI/filiadosApos/selecionarOpcoesCalculoApos.xhtml

Qualquer dúvida, pode ligar também na Vara que eles te orientam.

Boa sorte ?

Recolhe o valor total em uma guia só, pelo 1708 e usando o NIT do empregado?

Nayara, recolhe em uma guia só!

Quanto ao preenchimento da guia, faça como indicado no post 😉

Boa noite!

Como proceder para fazer o recolhimento de INSS sobre o acordo em se tratando de empregador doméstico? Pq o link acima parece que só se aplica para empresas. O acordo foi sem vínculo empregatício e verbas 100% de natureza salarial. Obrigada!

Oi, Liliane! Tudo bem?

No site do INSS, usar a primeira tabela: Tabela para Empregado, Empregado Doméstico e Trabalhador Avulso 2019

Já no site da Receita, usar esse link:

http://sal.receita.fazenda.gov.br/PortalSalInternet/faces/pages/calcContribuicoesCI/filiadosApos/selecionarOpcoesCalculoApos.xhtml

Boa sorte 😉

Olá, Melissa! Só consegui gerar a guia GPS sem código de barras. Tem problema? Pq se tratando de acordo trabalhista sem vínculo, não será gerada GFIP. Obrigada!

Lili, nunca fiz um caso assim 🙁

Melhor ligar lá na Vara e confirmar.

Boa sorte!!!

Boa tarde, ótimo artigo!

E a respeito da Competência, como fica?

Oieeee!

Aí depende… normalmente é o dia 20 do mês subsequente, mas para ver todas as hipóteses,sugiro esse link:

http://www.guiatrabalhista.com.br/guia/agenda.htm

Abraço!

Salvou a vida e posso garantir que a todos que perguntei não sabiam.

Que bom ajudar 🙂

Um artigo muito útil e esclarecedor e didático. Muitas pessoas tem dúvidas sobre inss e acordos e muitas vezes não tem um conteúdo transparente como esse para consultar. Ótima escolha do site com o tema e autora. Parabéns.

Que bacana Beatriz! Agora já pode compartilhar com os colegas. Obrigada pelo feedback. ☺️

Obrigada por sua contribuição ao meu conhecimento e parabéns pelo artigo!!!

Foi sucinto, explicativo e ao mesmo tempo rico em informações. Creio que irá ajudar tanto os que são da área e ainda mais aqueles que não são.

Não pare de escrever e de nos presentear com a sua gama enriquecedora de saber!

Ebaaaa, fico muito feliz que tenha ajudado de alguma forma. Aproveita e dê uma olhadinha no resto do blog, tem uma porção de dicas práticas. ??

Excelente tema e super atual nos dias de hoje.Parabéns pelo conteúdo apresentando.

Obrigada Natanny! A sua opinião é muito importante para nosso aprimoramento.

Parabéns!!! Perfeito!

Espero ter ajudado Mirian! ?

Parabéns Ótimo Conteúdo!

Recentemente tive uma duvida relativa ao assunto, e posso afirmar que se esse texto estivesse nos meus materiais de consulta, teria sido mais fácil!

Obrigado por partilhar conosco!

Obrigada Bruno! Aqui você sempre vai encontrar dicas praticas e atualizadas. Não deixe de ver os outros posts, ok? 🙂

Excelente! Super atualizado e de fácil compreensão.

Eba! Buscamos realmente “descomplicar”. Que bom que atendeu às expectativas.

Ótimo artigo! Muito didático e objetivo! Obrigado por compartilhar seus conhecimentos!

Uma dúvida que fica: no caso de contribuição previdenciária do trabalhador, essa porcentagem é descontada do valor do acordo, com fundamento na súmula 368 do TST? Ou seria o encargo todo do empregador?

Mais uma vez, parabéns pelo artigo!

Oieee! Que bom que gostou do artigo!

A Maria Helena é ótima mesmo ?

Quanto à sua dúvida, depende do tipo de acordo.

Se foi feito em valor bruto, aí tem os descontos do reclamante.

Se foi feito em valor líquido, aí quem paga tudo é a reclamada.

Isso deve ser combinado na hora de fechar o acordo 😉

Qualquer coisa, dá uma olhada nessa matéria:

⭐️ https://www.manualdoadvogado.com.br/2017/04/o-que-precisa-constar-em-um-acordo-trabalhista.html

Parabéns pelo artigo! Muito didático!

Fico feliz que tenha gostado, Paula! ☺️